La franchise dette des marchés émergents de la boutique Fixed Income de Vontobel célèbre son dixième anniversaire cette année. Pour marquer cet important jalon, les responsables de nos équipes reviennent sur l’évolution qu’ont connu les obligations des marchés émergents au cours de la dernière décennie, expliquent les avantages qu’offre la gestion active des investissements et livrent leur point de vue sur les perspectives que présente cette classe d’actifs à un moment où les investisseurs sont de plus en plus nombreux à se tourner de nouveau vers elle.

Simon Lue-Fong, Head of Fixed Income Boutique: Alors qu’un important jalon est franchi, quelles sont les choses qui n’ont pas changé dans ce monde en constante évolution?

Luc D’hooge, Head of Emerging Markets Bonds: La dette souveraine des marchés émergents est toujours une vaste classe d’actifs, diversifiée et essentiellement liquide qui continue néanmoins d’être sous-représentée dans les portefeuilles de nombreux investisseurs. Elle est encore considérée comme un pilier tactique plutôt que stratégique. Au cours de la dernière décennie, nous avons continué à observer une certaine segmentation, avec un marché présentant de fortes distorsions ayant pour effet de limiter la fluidité des flux de capitaux. Si ces distorsions peuvent être d’ordre géographique, elles peuvent également résulter de contraintes liées à des notations ou à des monnaies. Par exemple, lorsque les investisseurs se tournent vers des fonds indiciels cotés en bourse (ETF), comme ils essaient de reproduire un indice, ils finissent par acheter ou vendre la même obligation au même moment et pour la même raison. Cet impact technique pèse sur la valorisation relative des titres, et cela crée un environnement idéal pour les gestionnaires actifs.

Récemment, l’emprunt à 10 ans de la Côte d’Ivoire libellé en euros affichait ainsi un spread excédentaire de plus de 50 % par rapport à l’emprunt équivalent émis en dollars US, qui présente même l’inconvénient d’être rachetable. De fait, si ce dernier fait partie intégrante de l’indice de référence – de sorte qu’il est acheté par les gestionnaires d’ETF – le premier, lui, ne l’est pas. Au cours de la décennie écoulée, la gestion active, qui met l’accent sur l’exploitation des distorsions observées au niveau des spreads et qui met en œuvre une approche ascendante axée sur la valeur, a ainsi été en mesure de générer un alpha et/ou des revenus plus élevés que l’indice pour les investisseurs.

Simon Lue-Fong: Comment les titres obligataires des marchés émergents ont-ils donc évolué au cours des dix dernières années?

Wouter van Overfelt, Head of Emerging Markets Corporates: Les décideurs politiques se sont détournés de l’austérité – c.-à-d. de la politique budgétaire qui a suivi la grande crise financière – pour se tourner vers une politique monétaire axée sur la baisse des taux. La question de savoir si la baisse des taux est structurelle ou non fait débat, mais le résultat final de l’assouplissement quantitatif s’est révélé très bénéfique pour les marchés émergents, notamment en ce qui concerne les marchés émergents à monnaie forte. Par rapport à ce qui était le cas il y a dix ans, l’indice JP Morgan Emerging Markets Bond (qui est l’indice de référence pour les entreprises des marchés émergents) comprend aujourd’hui un nombre nettement plus important de pays, en particulier des pays frontaliers se trouvant en phase précoce de développement de leur marché. Les entreprises des marchés émergents représentent désormais une classe d’actifs à part entière, dont le volume dépasse maintenant celui des titres souverains. Dans le même temps, les obligations en monnaie locale n’ont pas réalisé d’aussi bonnes performances, ce qui tient notamment au fait que le «super-cycle» des matières premières n’était plus aussi marqué qu’il ne l’était au cours de la première décennie du XXIe siècle.

Les obligations d’entreprises des marchés émergents ont généralement tendance à être peu étudiées et à faire l’objet de peu d’arbitrages, ce qui donne lieu à de nombreuses possibilités de segmentation et, par là même, à de nombreuses opportunités de valeur relative. Elles constituent donc un terrain de chasse idéal pour les gestionnaires actifs à forte conviction souhaitant générer de l’alpha et des revenus plus élevés, car c’est un marché sur lequel il y aura toujours des gagnants et des perdants. L’option consistant à «acheter le marché» ne semble pas appropriée sur un marché aussi inefficace. À cela s’ajoute en outre le fait qu’un «événement» est toujours susceptible de se produire quelque part dans le secteur des entreprises des marchés émergents. Cette situation est donc idéale pour générer de l’alpha et parvenir à une diversification des rendements.

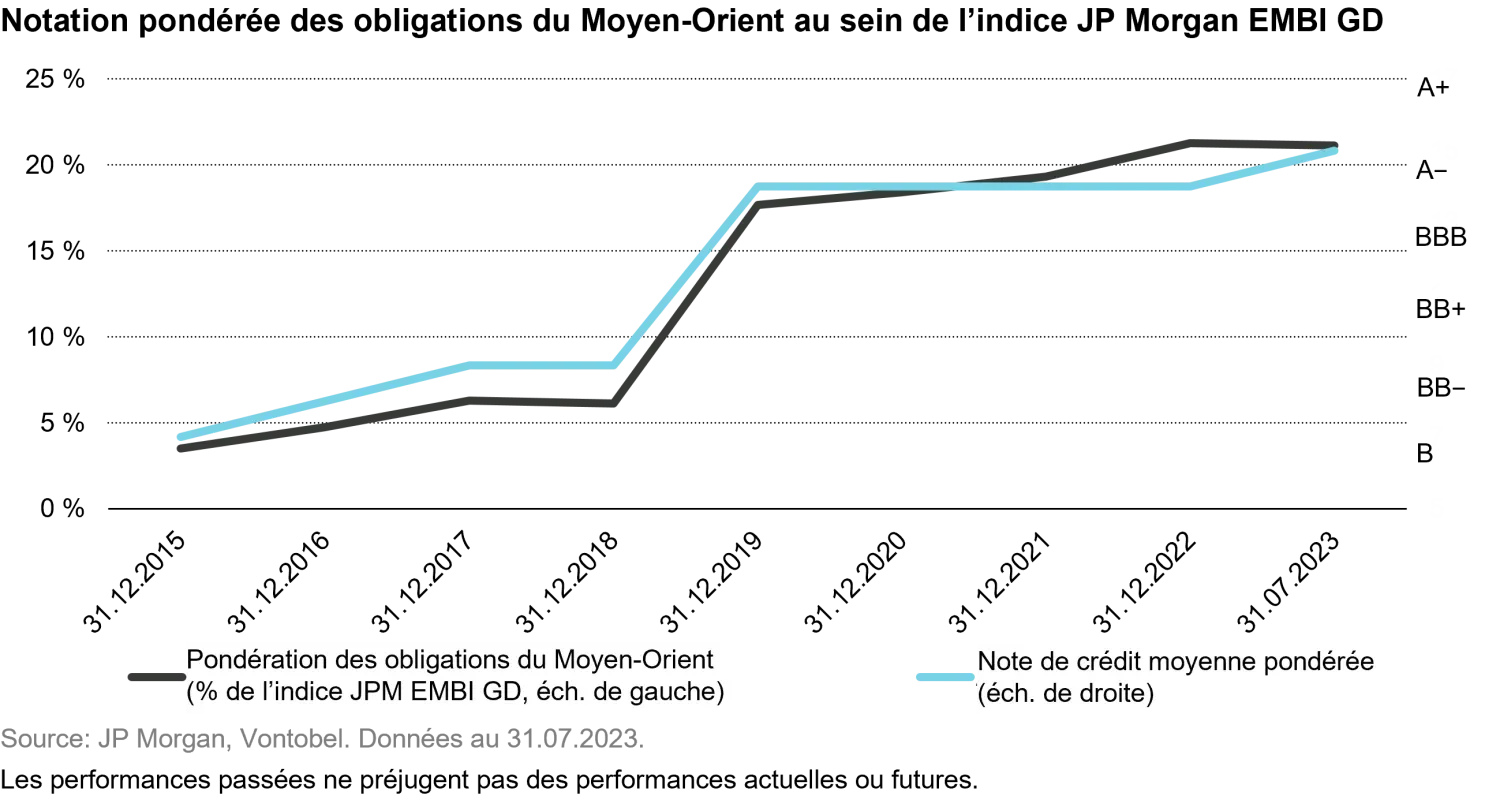

Luc D’hooge: La classe d’actifs des titres souverains des marchés émergents a également connu un phénomène d’expansion. Au cours des dix dernières années, la capitalisation du marché a ainsi doublé, mais à un rythme beaucoup plus lent que celui des entreprises des marchés émergents. En matière d’évolution, c’est à un véritable effet «barbell» que nous avons assisté. Ainsi, alors que la notation moyenne de l’indice n’a pas évolué depuis dix ans, une forte croissance a pu être observée des deux côtés du spectre de la qualité: de nombreux marchés à haut rendement limitrophes d’Afrique et d’Asie ont intégré l’indice et de nombreux pays du Golfe de grande qualité y ont pris de l’ampleur. Ces derniers ont revêtu une importance telle que la qualité moyenne du sous-indice «Investment Grade» a considérablement évolué.

Le marché émergent en monnaie locale s’est, lui aussi, développé. Cela tient à l’arrivée de nouveaux entrants ainsi qu’à l’expansion et à la «professionnalisation» de leurs marchés locaux par les émetteurs existants. Cela a un impact positif, tant sur la dette extérieure que sur un marché local bien développé. Cette source de financement supplémentaire peut servir de soupape de sécurité en période de tension.

Simon Lue-Fong: Quels ont été les gagnants au cours de cette période?

Wouter van Overfelt: En matière de performance bêta dans l’univers des monnaies fortes, ce sont les titres souverains des marchés émergents qui l’ont emporté entre 2013 et la fin de cette décennie. Cette période a été marquée par d’importantes entrées tactiques, car les investisseurs y recherchaient un rendement élevé dans un contexte de rendement faible ou négatif sur les marchés développés. Les obligations d’entreprises des marchés émergents ont affiché des performances relativement plus élevées depuis le début de la décennie, car les investisseurs ne voulaient pas de duration et recherchaient probablement moins de risque de crédit dans une période marquée par une forte volatilité (Covid, crise du coût de la vie). De fait, les spreads des titres souverains des marchés émergents se sont montrés moins performants que les obligations d’entreprises des marchés émergents, car la plupart des flux que les titres souverains attiraient et qui avaient marqué les années 2010 ont commencé à baisser, en particulier l’année dernière.

Simon Lue-Fong: Une autre évolution majeure observée au cours de la décennie a résidé dans l’importance croissante prise par les critères environnementaux, sociaux et de gouvernance (ESG). Peut-on dire que l’adoption d’une approche ESG soit judicieuse pour investir dans des obligations des marchés émergents?

Wouter van Overfelt: Le changement climatique est un thème qui revient beaucoup dans les discussions. Si l’on veut s’attaquer au problème du climat, il faut à tout le moins que les marchés émergents soient soutenus, ne serait-ce que du fait de l’importance qu’ils revêtent dans le secteur manufacturier et de la nécessité qu’il y a à opérer une transition énergétique et de favoriser le développement social. Le fait d’investir dans les bons actifs sur les marchés émergents constitue donc le seul moyen de s’attaquer au problème du climat à l’échelle mondiale, ainsi, probablement, qu’à de nombreux autres problèmes.

Sur les marchés émergents, la prise en considération des critères ESG aident les entreprises à protéger leur environnement, ainsi que cela est le cas au Chili, où le gouvernement prévoit de fermer la moitié de ses centrales électriques au charbon d’ici à 2025, soit 15 ans avant l’échéance fixée pour l’élimination des combustibles fossiles du mix énergétique du pays. Il me semble qu’il s’agit là d’un exemple fort pour illustrer la manière dont les investisseurs peuvent initier de réels changements aujourd’hui. C’est à cela que tient le soutien croissant dont bénéficient les investissements ESG dans les obligations des marchés émergents. Ce n’est qu’un début, mais cette approche est prometteuse et positive pour la classe d’actifs.

Simon Lue-Fong: Quelles seront, selon vous, les principaux thèmes autour desquels le marché s’articulera à l’avenir?

Luc D’hooge: Pour ce qui est du bêta, je suis optimiste sur les actifs des marchés émergents. Je pense que le coût d'opportunité devient de plus en plus important pour de nombreux investisseurs ayant conservé des liquidités et qui ont assisté à un fort rebond au premier semestre depuis le banc de touche. De fait, les obligations des marchés émergents en monnaies fortes ont, malgré des rendements exceptionnels, de nouveau enregistré des flux négatifs, car les investisseurs achètent souvent de la performance passée. Avec le pic d’inflation observé aux États-Unis et la baisse de la volatilité des taux d’intérêt, les flux pourraient néanmoins changer. Dans ce contexte, la duration plus élevée des titres souverains – laquelle constituait un obstacle ces dernières années – pourrait regagner en popularité.

La baisse des taux d’intérêt US pourrait impacter négativement le dollar US. Mais cela pourrait en revanche profiter aux obligations en monnaie locale des marchés émergents, et ce, d’autant plus que les investisseurs cherchent à verrouiller les rendements réels plus élevés qu’offrent les marchés émergents. Cela tient au fait que les banques centrales des marchés émergents ont réagi de manière beaucoup plus rapide à l’inflation.

Wouter van Overfelt: Dans la mesure où le marché demeure segmenté, j’estime également que les opportunités d’alpha sont multiples. À cela s’ajoute en outre le fait que la gestion active des investissements peut, après une période de tension, aider à trouver des actifs attrayants que les marchés et leur réaction instinctive ont laissés sous-évalués. J’observe en effet un degré élevé de dispersion dans le domaine du haut rendement des marchés émergents, tant sur le segment des titres souverains que sur celui des obligations d’entreprise, deux segments qui connaîtront inévitablement leur lot de gagnants et de perdants dans l’ère qui suivra la crise du coût de la vie.

Simon Lue-Fong: Il me semble que les fondamentaux des marchés émergents sont plus solides et plus favorables à la croissance que ceux des marchés développés. Les investisseurs nous disent d’ailleurs qu’ils sont à nouveau optimistes quant aux titres obligataires des marchés émergents. Dans notre dernière enquête menée auprès de plus de 200 investisseurs institutionnels, 75 % ont ainsi affirmé qu’ils étaient susceptibles d’augmenter la part de leur exposition aux obligations des marchés émergents au cours des deux prochaines années.

Auriez-vous des observations particulières à formuler en ce qui concerne les stratégies d’investissement?

Luc D’hooge: Je dirais que l’évolution la plus marquante observée au cours des derniers mois réside probablement dans la renaissance du marché des monnaies locales , lequel a connu une véritable traversée du désert au cours de la dernière décennie. Les investisseurs reviennent maintenant, soit directement par le biais de monnaies locales, soit par le biais de stratégies mixtes pour ceux qui accordent la préférence à une large exposition plutôt qu’aux titres obligataires des marchés émergents. C’est également ce qu’a confirmé l’enquête. Les investisseurs sont également de retour sur le segment de la dette souveraine des marchés émergents, soit par le biais de la stratégie «vedette» traditionnelle soit par celui de la version durable de cette stratégie. Ils sont attirés par la duration et le spread plus élevés que présente ce marché, ainsi que par les avantages qu’offre la gestion active des investissements ESG.

Wouter van Overfelt: Dans l’avenir immédiat, il nous faudra observer l’impact de la hausse des taux sur les marchés émergents et la capacité de refinancement. Les investisseurs vont donc probablement commencer par privilégier les titres Investment Grade et les titres à haut rendement de qualité supérieure. Je pense que nous devrions assister un certain nombre de défaillances au cours des années à venir et il sera essentiel de n’entrer dans le marché qu’une fois que le risque aura été intégré.

Parmi les investisseurs institutionnels soumis à des contraintes de notation, plusieurs se sont tournés vers le secteur des marchés émergents Investment Grade. Depuis le début de l’année, les titres obligataires y ont, de fait, généré des rendements considérables et plus de deux fois supérieurs à ceux de leurs homologues des marchés développés. Ce changement majeur montre à quel point les titres obligataires des marchés émergents et les objectifs des investisseurs ont évolué. Il y a dix ans, il aurait été difficile d’imaginer un fonds Investment Grade pur et diversifié sur les marchés émergents.

Simon Lue-Fong: Lorsque les investisseurs parviendront à la conclusion que les taux ne resteront pas éternellement élevés, ils se rendront compte que les stratégies de type «investir et oublier» ne fonctionneront plus du fait du niveau d’incertitude trop élevé prévalant sur le front macroéconomique. La gestion véritablement active des titres obligataires des marchés émergents sera alors très recherchée. Or les opportunités en monnaies fortes et locales ont rarement été aussi attrayantes, que ce soit par le biais de solutions mixtes ou pures.

Pour accéder au rapport complet, cliquez ICI.

Pour accéder au site, cliquez ICI.