18 mois après la première hausse des taux directeurs aux Etats-Unis, ménages et entreprises ne semblent pas en sentir les effets. Comment expliquer ce problème de transmission de la politique monétaire ?

Florian ALLAIN, Gérant ActionsLa publication de la première estimation du PIB du troisième trimestre vient d’avoir lieu de part et d’autre de l’Atlantique et le moins que l’on puisse dire est que la comparaison n’est pas flatteuse pour le vieux continent. En effet, alors que l’Union européenne voit sa croissance légèrement baisser (-0,1% en croissance trimestrielle annualisée - QoQ), les Etats-Unis affichent une très forte expansion (+4,9% QoQ).

Florian ALLAIN, Gérant ActionsLa publication de la première estimation du PIB du troisième trimestre vient d’avoir lieu de part et d’autre de l’Atlantique et le moins que l’on puisse dire est que la comparaison n’est pas flatteuse pour le vieux continent. En effet, alors que l’Union européenne voit sa croissance légèrement baisser (-0,1% en croissance trimestrielle annualisée - QoQ), les Etats-Unis affichent une très forte expansion (+4,9% QoQ).

Alors que la normalisation de la politique monétaire est en cours depuis plus longtemps aux Etats-Unis qu’en Europe et que la hausse des taux y a été plus brutale, on peut légitimement se demander pourquoi cela ne semble avoir produit d’effet sur l’économie américaine. En effet, même si Jérôme Powell, le Président de la FED, rappelle que la politique monétaire se transmet toujours avec délai (“monetary policy works with “long and variable lags”), il est frappant de constater que l’économie américaine ne montre aucun signe de ralentissement, 18 mois après la première hausse des taux directeurs. Les cas des entreprises et des ménages américains illustrent ces problèmes de « transmission ».

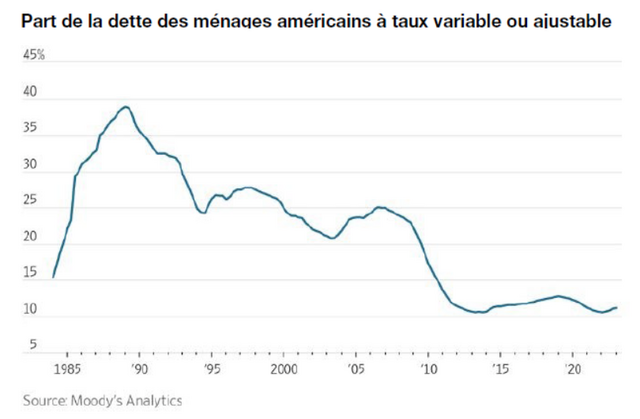

Les ménages américainsLa particularité de ce cycle de resserrement monétaire réside notamment dans la profonde déformation des passifs financiers de ces deux agents économiques par rapport aux crises précédentes. En effet, la grande crise financière de 2008 et les années de quantitative easing qui ont suivi provoquant une forte baisse des taux ont incité les ménages à opter pour des prêts - notamment hypothécaires - à taux fixes.

Dès lors, la forte hausse des taux de ces deux dernières années n’a quasiment pas eu d’effet sur ces passifs financiers. Alors que les taux des mortgages explosent (près de 8% pour un emprunt standard à 30 ans) et la production de nouveau crédit hypothécaire s’effondre, le stock de prêts hypothécaires lui n’en subit pas les conséquences.

Comme, dans le même temps, les ménages américains avaient accumulé plus de 2 000 milliards d’épargne « forcée » durant la crise du COVID, ils ont massivement puisé dans ce matelas d’épargne pour maintenir un haut niveau de consommation, malgré la forte inflation de ces dernières années.

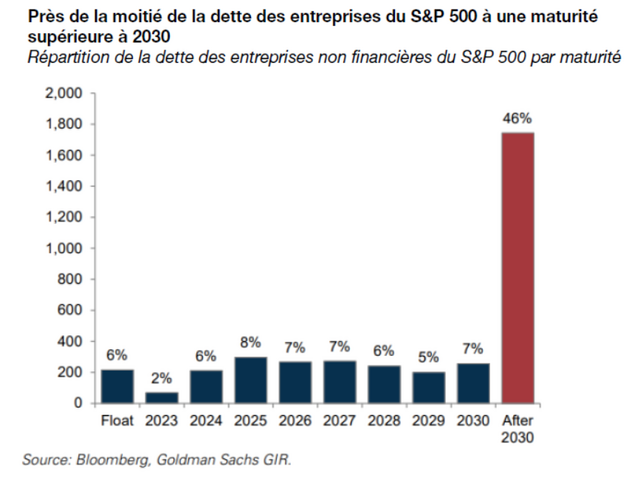

Les entreprises américaines Les entreprises américaines, notamment les grandes, ont également utilisé la période de taux très bas pour émettre des obligations à taux fixe et rallonger la maturité de leur dette (une étude récente de JP Morgan établit à 11,5 années la maturité pondérée moyenne des entreprises non financières de l’indice S&P 500).

Comme pour les prêts hypothécaires, les nouvelles émissions de dette obligataire se font à des taux bien plus élevés, mais les entreprises ont pu jusqu’ici retarder les émissions de nouveaux emprunts grâce aux liquidités accumulées depuis la crise du COVID.

Les intérêts qu’elles versent n’ont donc que modestement crû ces derniers mois et la progression devrait rester mesurée par la suite, dans la mesure où elles n’auront à refinancer qu’environ 10% de leur stock de dette chaque année en moyenne.

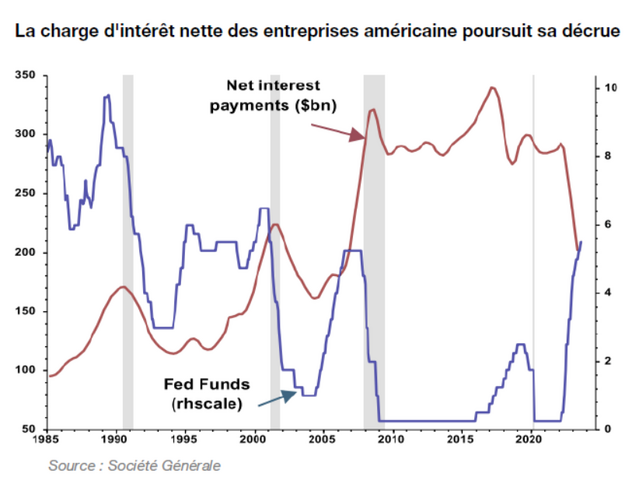

En parallèle, elles bénéficient immédiatement de la forte hausse de la rémunération des taux courts américains (plus de 5% pour le taux de dépôt au jour le jour) sur la totalité de leur trésorerie placée.

Ce phénomène a conduit à une situation paradoxale puisque les entreprises américaines ont vu leurs charges d’intérêt nettes (intérêts payés - intérêts perçus) baisser malgré l’envolée des taux d’intérêt, mouvement amplifié par la forte inversion de la courbe des taux cette année. En effet, la différence entre le taux à 3 mois (Proxi du taux de rémunération des dépôts) et le taux à 10 ans (référence pour les emprunts obligataires à long terme) a atteint près de 200 points de base cet été, annulant de facto l’écart de rémunération que les entreprises doivent proposer à leurs prêteurs obligataires par rapport au taux « sans risque » des obligations d’Etat (le « spread de crédit »).

Bien entendu, ces phénomènes sont des moyennes et ne concernent pas uniformément les agents économiques dont certains souffrent déjà grandement des hausses de taux (notamment les ménages les moins favorisés ou les petites entreprises). De plus, même si la transmission de la politique monétaire est faible aujourd’hui, elle finira néanmoins par se diffuser à l’ensemble de l’économie ; le processus aura juste pris beaucoup plus de temps que par le passé. Dès lors, la question est de savoir quelle sera l’ampleur de ce ralentissement et si les autres grandes zones économiques (Europe, Chine, pays émergents…), jusqu’ici en ralentissement, permettront une nouvelle « désynchronisation » du reste du monde par rapport aux Etats-Unis, permettant à la croissance mondiale de ne pas flancher.

Bien entendu, ces phénomènes sont des moyennes et ne concernent pas uniformément les agents économiques dont certains souffrent déjà grandement des hausses de taux (notamment les ménages les moins favorisés ou les petites entreprises). De plus, même si la transmission de la politique monétaire est faible aujourd’hui, elle finira néanmoins par se diffuser à l’ensemble de l’économie ; le processus aura juste pris beaucoup plus de temps que par le passé. Dès lors, la question est de savoir quelle sera l’ampleur de ce ralentissement et si les autres grandes zones économiques (Europe, Chine, pays émergents…), jusqu’ici en ralentissement, permettront une nouvelle « désynchronisation » du reste du monde par rapport aux Etats-Unis, permettant à la croissance mondiale de ne pas flancher.

Les performances passées ne préjugent pas des performances futures. Elles ne sont notamment pas constantes dans le temps. Les performances représentées ne tiennent pas compte de commissions et de coûts éventuels prélevés lors de la souscription ou le rachat de parts. Les DICI et les prospectus des OPCVM visés par l'Autorité des Marchés Financiers sont disponibles sur simple demande et sur www.mandarine-gestion.com. Principaux risques associés au produit présentés : Risque de perte de capital, risque de marché actions, risque lié à la détention de moyennes et petites valeurs, risque de taux, risque de crédit, risques liés à la gestion discrétionnaire, risque lié aux marchés émergents, risque de contrepartie, risque de change. Ces produits n’offrent aucune garantie de rendement ou de préservation du capital qui peut ne pas être intégralement restitué. L’investisseur est invité à consulter le prospectus du fonds pour prendre connaissance de manière détaillée des risques auxquels les fonds sont exposés. Les informations contenues dans ce document ne sauraient avoir une quelconque valeur contractuelle. Seul le prospectus fait foi, disponible sur le site www.mandarine-gestion.com. Ce document a été établi dans un but d’information uniquement et ne constitue ni une offre ni une recommandation personnalisée ou une sollicitation en vue de la souscription de ce produit.

Pour accéder au site, cliquer ICI.