Historiquement présente sur le marché des investisseurs institutionnels, DPAM (Degroof Petercam Asset Management) s’adresse depuis quelques années au marché français des conseillers en gestion de patrimoine. Rencontre avec Vincent Valles, Head of Sales Distribution France de cette société de gestion belge spécialisée dans l’ISR et qui compte 44 milliards d’euros sous gestion.

Investissement Conseils : Pourriez-vous nous présenter votre société de gestion ? Vincent Valles : DPAM est une société de gestion belge dont les encours atteignaient 44 milliards d’euros, à fin décembre dernier. Elle repose sur trois grands piliers : une gestion active et de conviction, aussi bien sur la classe d’actifs obligataire qu’actions; une recherche fondamentale puissante avec quarante-cinq gérants, quarante-cinq analystes et des spécialistes de la macroéconomie, sur un total de cent-quatre-vingts collaborateurs; et enfin une conviction forte sur l’investissement responsable et durable avec une première stratégie lancée dès 2001. Chez DPAM, nous considérons que les acteurs économiques qui sont les plus vertueux seront aussi les plus performants sur le long terme. Cette exigence en termes de durabilité est valable aussi bien sur nos investissements en actions qu’en obligations, quels que soient les émetteurs (Etats ou entreprises).Environ 55 % de nos encours reposent sur nos stratégies actions, 35 % sur le crédit et 10 % sur la gestion diversifiée et la gestion sous mandat. Nos clients sont principalement des investisseurs institutionnels européens, en particulier belges; mais notre croissance est forte dans d’autres pays (France, Italie, Espagne, Allemagne, Suisse, etc.) qui représentent désormais autour de 10 milliards d’euros d’encours, ainsi que sur les autres typologies de clients (family offices, CGP, banques privées et multigérants). Enfin, notons qu’en 2021, DPAM avec Ofi Invest ont créé Syncicap AM, une structure de gestion basée à Hong Kong.

Investissement Conseils : Pourriez-vous nous présenter votre société de gestion ? Vincent Valles : DPAM est une société de gestion belge dont les encours atteignaient 44 milliards d’euros, à fin décembre dernier. Elle repose sur trois grands piliers : une gestion active et de conviction, aussi bien sur la classe d’actifs obligataire qu’actions; une recherche fondamentale puissante avec quarante-cinq gérants, quarante-cinq analystes et des spécialistes de la macroéconomie, sur un total de cent-quatre-vingts collaborateurs; et enfin une conviction forte sur l’investissement responsable et durable avec une première stratégie lancée dès 2001. Chez DPAM, nous considérons que les acteurs économiques qui sont les plus vertueux seront aussi les plus performants sur le long terme. Cette exigence en termes de durabilité est valable aussi bien sur nos investissements en actions qu’en obligations, quels que soient les émetteurs (Etats ou entreprises).Environ 55 % de nos encours reposent sur nos stratégies actions, 35 % sur le crédit et 10 % sur la gestion diversifiée et la gestion sous mandat. Nos clients sont principalement des investisseurs institutionnels européens, en particulier belges; mais notre croissance est forte dans d’autres pays (France, Italie, Espagne, Allemagne, Suisse, etc.) qui représentent désormais autour de 10 milliards d’euros d’encours, ainsi que sur les autres typologies de clients (family offices, CGP, banques privées et multigérants). Enfin, notons qu’en 2021, DPAM avec Ofi Invest ont créé Syncicap AM, une structure de gestion basée à Hong Kong.

Que représente pour vous le marché français ?Nos actifs sous gestion s’élèvent à environ 2 milliards d’euros. Une équipe de cinq personnes couvre ce marché, avec deux personnes dédiées aux investisseurs institutionnels et trois personnes pour la partie distribution.

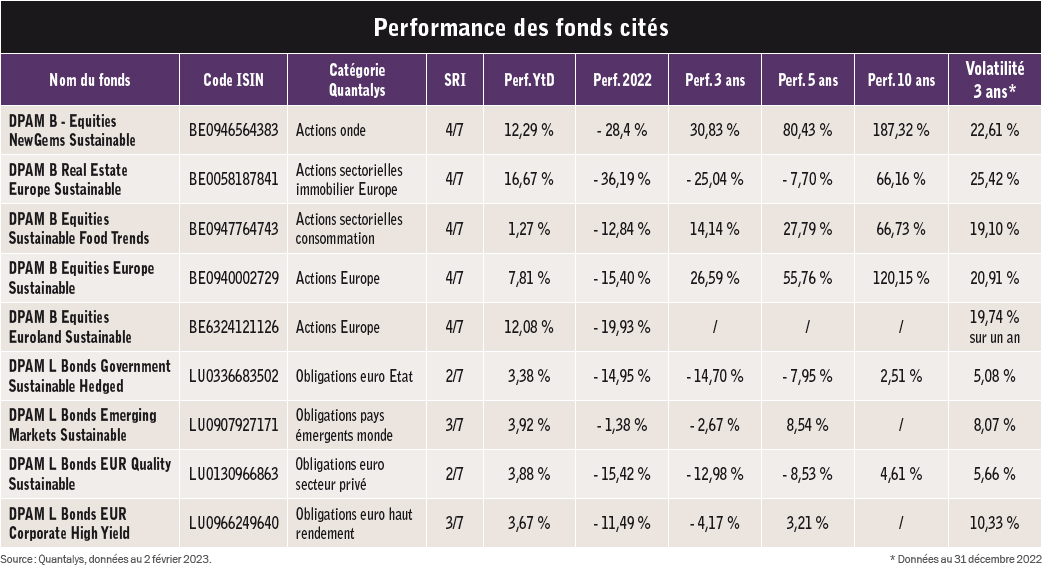

Quelles typologies de solutions distribuez-vous ?Nous proposons une gamme concentrée constituée de fonds purs gérés selon des process et des équipes établies, reposant sur nos expertises historiques et qui délivrent de la performance sur le long terme. Du côté des actions, nous disposons de fonds globaux thématiques et multithématiques, comme DPAM B Equities Newgems Sustainable (multhématique), DPAM B-Equities Sustainable Food Trends (sur le thème de la nutrition), DPAM B Real Estate Europe Sustainable (sur l’immobilier coté européen) ou encore des fonds actions sur l’Europe et la zone euro (DPAM B Equities Europe Sustainable et DPAM B Equities Euroland Sustainable).Notre gestion actions repose sur un stock-picking fort, avec un active share élevé, allant de 60 à 90 % selon les fonds. Cette gestion bénéficie d’une combinaison d’approches à la fois bottom-up et top-down; en effet, qu’il s’agisse d’un fonds thématique ou global, la sélection des valeurs repose toujours sur des thèmes d’investissement. Cela permet aux gérants de se concentrer sur une partie de la cote, afin de bien l’analyser et d’en maîtriser la chaîne de valeur et les sous-segments d’activité pour ensuite sélectionner les titres disposant des plus forts Pricing Power et barrières à l’entrée.Côté obligataire, nous disposons de fonds sur des obligations gouvernementales ayant une approche ISR forte, à la fois sur les pays de l’OCDE depuis 2008, avec le fonds DPAM L Bonds Government Sustainable (1 milliard d’euros d’encours), mais aussi sur les pays émergents depuis 2013, avec DPAM L Bonds Emerging Markets Sustainable (3 milliards d’euros d’encours). Ces deux fonds répondent à la classification article 9 du règlement SFDR.Nous proposons également des fonds sur le crédit : Investment Grade, avec DPAM L Bonds EUR Quality Sustainable, mais aussi sur le High Yield européen, avec DPAM L Bonds EUR Corporate High Yield. Notre gestion obligataire repose également sur une parfaite connaissance des valeurs, notamment de leur génération de cash-flow, de la compréhension de leur secteur d’activité, le tout avec une vision de long terme.Nous lançons régulièrement de nouvelles stratégies, deux à trois par année, sur des savoir-faire proches de nos expertises. Par exemple, alors que nous disposons d’un fonds sur les emprunts d’Etats des pays émergents en devises locales, nous avons lancé un fonds en devises fortes; de même, notre approche multithématique va être déclinée sur un fonds d’actions asiatiques.

Un mot sur votre politique d’investissement extra-financière ?L’intégration ESG est fondamentale pour nous car elle participe à capter de la valeur, à déceler des opportunités d’investissement, mais aussi à réduire les risques. Cela nous permet d’éviter les catastrophes, comme celles de Volkswagen, Orpéa ou encore des PIGS (Portugal, Irlande, Grèce et Spain pour Espagne) durant la crise de la zone euro.De façon classique, nous appliquons les exclusions sectorielles traditionnelles, ainsi que les entreprises faisant l’objet de controverses fortes. Notre valeur ajoutée repose davantage sur une application des critères ESG adaptée aux thématiques clés du secteur au sein duquel une entreprise évolue. En effet, tout comme pour l’analyse financière, les enjeux extra-financiers ne sont pas les mêmes selon les secteurs d’activité. Par ailleurs, nous avons une politique d’acteur engagé auprès des entreprises, sans pour autant être des activistes, puisque nous votons en assemblée générale et dialoguons régulièrement avec les managements. Sur la partie obligataire, nous appliquons les mêmes process pour la dette corporate.S’agissant des emprunts d’Etats, nous allons assez loin dans l’exclusion pour les pays de l’OCDE, puisque 50 % des émetteurs les moins bien notés sont exclus, à l’image du Japon et des Etats-Unis. Pour les pays émergents, notre modèle a été adapté. En effet, si les piliers restent les mêmes, certains critères sont renforcés, à l’image de l’éducation ou de la santé. Parmi les pays historiquement exclus, nous trouvons la Chine et la Russie, par exemple.

Quel positionnement adoptez-vous vis-à-vis du marché des CGP et family offices ?Notre investissement monte en puissance sur ce marché à la fois large et hyper-concurrentiel. Depuis deux ans, trois personnes adressent cette cible, tout en nouant progressivement des relations avec les plates-formes de distribution, comme Nortia, Vie Plus, Generali Patrimoine ou encore Axa Thema. Nous leur proposons nos briques pures pour qu’ils construisent leurs allocations sans mettre en avant d’expertise spécifique selon les conditions de marché. En effet, nous sommes confiants sur la capacité de nos équipes de gestion à délivrer de la performance sur le long terme.Nous avons de belles ambitions de développement sur cet important segment de marché au potentiel de croissance élevé.