Édito.

À chaque année monétaire suffit sa peine. C'est, en substance, le message délivré par les banques centrales aux marchés, la semaine dernière, en laissant leurs taux inchangés tant aux États-Unis qu'en Europe. Bien que largement anticipées, ces annonces n'ont pas empêché les investisseurs d'ouvrir une nouvelle caisse de champagne boursier. Poussé par les bulles, le CAC gaulois a même signé un nouveau record historique à 7653,99 points, jeudi, en séance. Et, ce n'est pas parce que la France devrait finalement esquiver la corne de la récession cette année… Bref, le soulagement prédominait la semaine passée, animé par le sentiment que ces statu quo entérinent la fin du calvaire, du harcèlement monétaire et de l'oppression financière. Dans le brouillard inflationniste et conjoncturel qui prédomine depuis plus de deux ans, les investisseurs en sont convaincus : ils sont bien arrivés au sommet. Le fameux pivot. L'Everest des taux. Qu'importe la météo, la suite sonne le retour au camp de base. Et même à plus de 5000 mètres, on y respire toujours mieux qu'à plus de 8000 mètres.

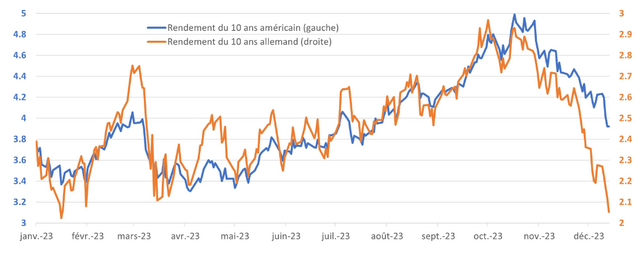

Du reste, au Noël des investisseurs, tous n'étaient pas logés à la même enseigne. Si, le sapin de Jerome Powell avait la fringante allure de celui du Rockefeller Center, il s'apparentait plutôt à celui du Secours Populaire en Europe où la présidente de la BCE a versé dans le rabat-joie. Faisant fi d'une économie agonisante, Christine n'entend pas baisser la garde. Salaires, risques géopolitiques, événements météorologiques extrêmes - et, qui sait, une invasion de sauterelles ? - sont, selon elle, autant de facteurs qui pourraient donner lieu à une nouvelle poussée d'inflation l'an prochain. Une intransigeance qui contraste avec l'horizon économique qui se dessine pour le Vieux continent. Du reste, cette austérité semble surtout un bon moyen de calmer les ardeurs des investisseurs qui se voient déjà baignés, au printemps prochain, dans un bain de Soupline monétaire. Si la dégradation conjoncturelle plaide en ce sens, il convient néanmoins de ne pas trop s'emballer. Or avec des 10 ans américain et allemand revenus respectivement sous les 4 % et les 2 %, l'année 2024 semble déjà bien avancée.

Le graph. de la semaine Evolution des taux à 10 ans aux Etats-Unis et en Allemagne en 2023

Source : Bloomberg, 31/12/2022 - 15/12/2023

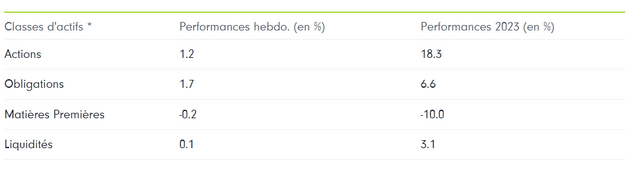

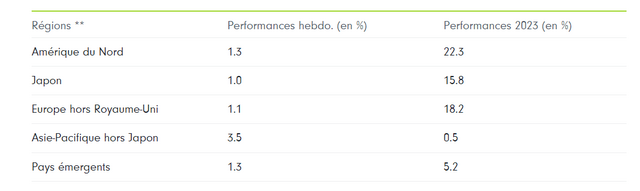

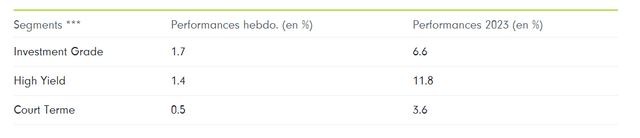

Performances Classes d'actifs Pour la troisième semaine consécutive, actions et obligations ont fait jeu égal la semaine passée. Du reste, le statu quo monétaire des banques centrales et l'espoir d'un prochain assouplissement ont surtout profité au compartiment obligataire qui signe la meilleure performance hebdomadaire. À l'opposé, les matières premières restaient à la peine. Ce, malgré le rebond du pétrole qui signe son premier gain hebdomadaire en deux mois après la révision à la hausse des prévisions de croissance de la demande de l’Agence Internationale de l'Énergie pour 2024. Le baril de Brent a ainsi conclu la semaine en flirtant avec les 77 dollars.

À l'exact inverse du mois d'octobre où les taux longs avaient pris une tangente fortement ascensionnelle, les perspectives plus dovish qui prévalent désormais pour 2024 les ont logiquement fait rapidement descendre. Étant donné le discours plus souple de Jerome Powell aux États-Unis, c'est le 10 ans américain qui signe la plus forte baisse en cédant 31 pb sur la semaine, repassant à cette occasion sous les 4 %. En Europe, le Bund allemand de même maturité repasse sous les 2 %.

À l'exact inverse du mois d'octobre où les taux longs avaient pris une tangente fortement ascensionnelle, les perspectives plus dovish qui prévalent désormais pour 2024 les ont logiquement fait rapidement descendre. Étant donné le discours plus souple de Jerome Powell aux États-Unis, c'est le 10 ans américain qui signe la plus forte baisse en cédant 31 pb sur la semaine, repassant à cette occasion sous les 4 %. En Europe, le Bund allemand de même maturité repasse sous les 2 %.

Pour lire l'article dans son intégralité, veuillez cliquer ICI.

Pour accéder au site, cliquez ICI.