Dans les événements économiques les plus frappants de 2023, cohabitent deux phénomènes profondément antagonistes : une croissance plus résiliente que prévu (du moins aux États-Unis) et une contraction du crédit bancaire en Europe et Outre-Atlantique. Cette conjonction est tout sauf durable : on ne peut financer des croissances en valeur autour de 4%-5% sans un minimum de crédit.

Benjamin Melman, Global Chief Investment Officer, AM

Benjamin Melman, Global Chief Investment Officer, AM

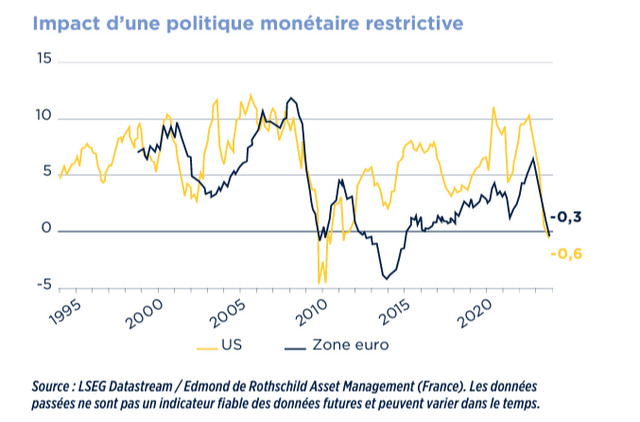

Les enquêtes des banques centrales montrent que si les banques commerciales n’affichent clairement pas de volonté de prêter, de toutes façons la demande de crédit est en retrait avec de tels niveaux de taux. Et cette situation semble pouvoir durer longtemps si rien ne bouge sur le front monétaire. L’économie des pays développés est en plein processus de désendettement. Du fait de l’extraordinaire lévitation de l’économie américaine cette année, on a pu croire que la politique de la Fed n’était pas assez restrictive. Nous sommes convaincus du contraire : l’économie américaine a tenu grâce à une politique fiscale encore très expansionniste cette année et ceci en dépit de la politique monétaire. L’expérience de ces dernières années en Chine nous rappelle à quel point il ne faut pas sous-estimer les impacts du désendettement : une croissance toujours inférieure aux attentes ou encore un quasi recul des prix domestiques en pleine vague d’inflation mondiale.

Si les banques centrales n’organisaient pas ce risque de récession/déflation, il nous est très difficile de trouver ailleurs, au-delà du risque géopolitique, d’autres facteurs de crise économique majeure. Les bilans privés sont sains, les bilans publics sont certes très dégradés mais il est trop tôt pour qu’ils posent des problèmes, les banques sont dans leur immense majorité robustes, les prix de l’immobilier sont en recul contrôlé grâce à une demande sous-jacente forte et une offre trop souvent limitée. Les marges des entreprises sont également globalement très élevées et ont résisté jusqu’ici de façon impressionnante à tous les chocs qui s’exercent sur elles depuis la crise du Covid. Nous ne sommes donc pas encore dans cette phase du cycle où les entreprises, en agrégé, doivent restructurer. En revanche, il va de soi que sans réajustement des taux d’intérêt, les marges seront sous pression l’an prochain, ce qui fragilisera davantage le cycle.

Ainsi, dans le cadre d’un tassement de la croissance et de l’inflation qui a toutes les raisons de se poursuivre, il y a de la place du côté des banques centrales pour aligner en conséquence leurs taux directeurs à la réduction de l’inflation afin de maintenir peu ou prou les taux réels au même niveau et éventuellement de réduire ces derniers pour accompagner le creux de l’activité car à ce niveau, les taux réels sont très restrictifs.Benjamin Melman, Global Chief Investment Officer, Edmond de Rothschild Asset Management

Pour consulter l'intégralité de l'analyse de , cliquez ICI.Pour accéder au site, cliquez ICI.