C’est l’attrait fiscal qui fait tourner le PER (plan d’épargne-retraite) individuel.

Mais il faudrait aussi se préoccuper de son contenu financier. Faut-il opter pour la gestion pilotée à horizon, appliquée par défaut ? Quelles sont les alternatives ? Tour d’horizon.

La saison du PER individuel est derrière nous. Commercialement, les établissements financiers font le plein sur le dernier trimestre de l’année civile : logique, la recherche de solutions de défiscalisation est alors prioritaire. Ce à quoi répond efficacement le PER, produit financier rapidement accessible et ayant pour attrait immédiat la déductibilité des primes du revenu imposable jusqu’à certains plafonds élevés. « 50 % de notre activité est concentrée sur les trois derniers mois de l’année », reconnaît Christophe Olivier, directeur général de My Pension, un cabinet de conseil spécialisé en épargne-retraite.

Au vu des statistiques, quatre ans après son lancement, le succès du PER est indéniable, avec déjà plus de trois millions de détenteurs de ce produit dans sa formule individuelle (hors cadre de l’entreprise), un bon tiers provenant toutefois de transferts d’ex-produits retraite (Perp, Madelin).

S’intéresser au PER en début d’année offre toutefois un autre angle d’approche, loin des considérations fiscales.

C’est enfin l’occasion de s’arrêter sur la gestion financière de ce produit. Son carburant en somme. De voir ce qui est permis, proposé et conseillé.

Zoom sur le cadre légal

Zoom sur le cadre légal

Point de départ : lors de la création de ce produit en 2019 avec la loi Pacte, le législateur a balisé le chemin en introduisant un mode de gestion financière par défaut. De quoi s’agit-il ? D’une gestion pilotée à horizon, relevant de l’article L. 224-3 du Code monétaire et financier. Ce type d’allocation vise à réduire progressivement les risques financiers correspondant à un profil d’investissement dit « équilibré horizon retraite ». L’horizon ? Celui de la retraite, et nul autre. Le fonctionnement ? Selon le temps restant à courir jusqu’au départ en retraite (prévisionnel, au moment de l’ouverture du PER, modifiable par la suite), l’épargne (tant les versements que le capital constitué) est répartie entre plusieurs supports financiers. Plus la date butoir approche, plus le capital est mis à l’abri d’une éventuelle baisse via des supports financiers adaptés.

Voilà pour le principe. Mais le législateur est allé plus loin, fixant même les parts minimales d’épargne devant être ainsi sécurisées.

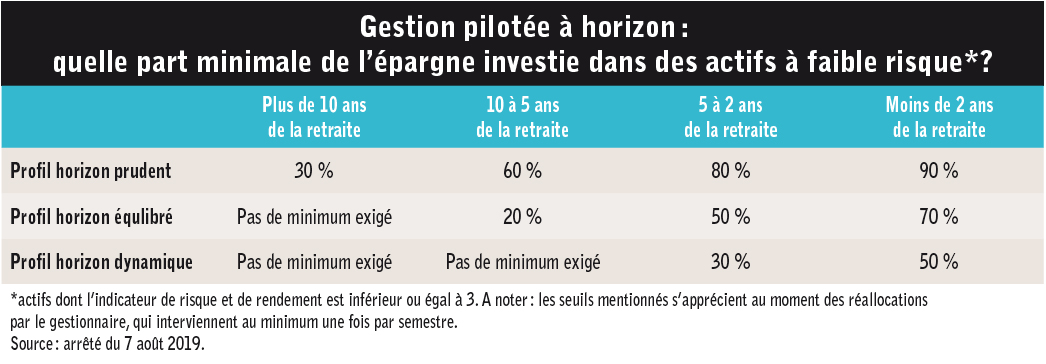

Ainsi, l’arrêté du 7 août 2019, relatif à la mise en place du PER, définit trois profi ls d’investissement correspondant à trois profils de risque (prudent, équilibré ou dynamique). Et de dire que pour être définie comme prudente, équilibrée ou dynamique, une grille d’allocation doit comporter une part de supports à faible risque, au minimum égale à un certain seuil dont la valeur varie selon le profil et l’horizon de départ en retraite (cf.tableau ci-dessous).

Illustration : à huit ans de ce départ (prévisionnel), une allocation correspondant à un profil dit prudent doit contenir au minimum 60 % d’actifs à faible risque, contre 20 % pour une grille équilibrée, et aucune contrainte pour une grille dynamique.

Toutefois, à défaut de choisir un profil, tout investissement dans un PER atterrira par défaut dans le profil horizon équilibré. Le cadre n’est cependant pas figé, puisqu’il est possible de changer de profil en cours de route, de modifier son âge de départ, ou de carrément renoncer – sur « décision contraire et expresse du titulaire » – à ce type de gestion pour opter pour une gestion dite libre, conformément au Code monétaire et financier (CMF) précité.

Une solution prisée des épargnants

Nulle statistique de place ne recense la part des souscripteurs de PER optant pour une gestion à horizon. Au vu de notre enquête, elle apparaît toutefois nettement majoritaire sur le marché, autour de 90 % dans les réseaux bancaires grand public et chez les mutuelles d’assurances.

Illustration : à la Macsf, mutuelle d’assurances dédiée au corps médical (mais ouverte à tous les publics), 88 % des soixante-quinze mille PER détenus en portefeuille sont gérés dans la formule à horizon (dont quasiment la moitié en profil équilibré). Si cette proportion s’amoindrit à mesure qu’on s’intéresse aux assureurs travaillant avec des réseaux extérieurs diversifiés, elle y reste aussi majoritaire. « Chez Intencial Patrimoine, 60 % des PER sont investis en gestion à horizon (80 % chez nos partenaires Internet, 45 % chez les CGP), ce qui présente deux avantages, souligne Jonathan Benharrous, directeur des réseaux externes d’Intencial Patrimoine. D’abord, c’est une solution simple qui permet de se concentrer sur le conseil patrimonial, sans avoir à se préoccuper quotidiennement de l’évolution des marchés financiers. Ensuite, elle est automatisée, ce qui enlève tout biais humain dans l’analyse. Plus on s’approche de la retraite, plus l’épargne est sécurisée, de manière progressive. L’idée est ici de protéger graduellement le capital vers des produits moins volatils. Ajoutons que la gestion à horizon évite des surcoûts financiers inutiles. En somme, c’est une solution adaptée à une épargne longue comme celle du PER. Mais il faut laisser la liberté au client et à son conseiller de prendre les rênes de l’allocation via la gestion libre s’ils le souhaitent. » Ce succès de la gestion pilotée à horizon s’explique aisément. « Intellectuellement, le concept est séduisant, admet Amandine Lezy, directrice générale de Corum Life. La sécurisation automatique du capital à mesure qu’on s’approche de la retraite est même nécessaire. Et puis, c’est recommandé par la loi et rend, ne nous le cachons pas, le devoir de conseil plus simple. On prend une autoroute. Pour les établissements financiers, c’est du volume assuré.» Voilà pourquoi sur le terrain, les réseaux de distribution généralistes, au premier rang ceux des banques et des assureurs, plébiscitent ce type de gestion. « La gestion pilotée à horizon évite aussi de poser la question du niveau d’unités de compte (UC), constate Olivier Poncin, directeur offres, ingénierie et supports assurance-vie chez Covéa (marques MMA, Maaf, GMF). La sécurisation de l’épargne dans la durée rassure le client. Chez nous, elle est du reste très progressive, lente, de 3 % par an pour l’offre MMA, ce qui la rend moins sujette à la situation des marchés financiers au moment de l’arbitrage entre supports. En somme, le client est sur une trajectoire et rien ne l’en détourne, sauf à changer de profil ou de modifier l’âge de son départ en retraite. » Commercialement, cette mécanique simple fait mouche. Il n’en a pas toujours été ainsi. Des tentatives d’inclusion de gestion à horizon dans nombre d’assurances-vie au début des années 2000 avaient en effet tourné court, faute de rencontrer le succès escompté. Elle semble en fait mieux s’accommoder de l’univers de l’épargne-retraite. En témoigne son implantation par défaut dans les Perco (épargne-retraite d’entreprise) depuis 2016.

Les écueils de la gestion à horizon

A vrai dire, bien des professionnels avouent être « mal à l’aise » avec cette gestion pilotée à horizon. « En pratique, est-ce un choix vraiment judicieux pour l’épargnant ? questionne Amandine Lezy. Pas sûr ! Les arbitrages automatiques sont en effet réalisés sans tenir compte des conditions de marché. Est-ce le bon moment ? Cette question ne va pas se poser avec la gestion pilotée à horizon, puisque tout y est mécanique, ce qui peut conduire à des actes de gestion néfastes, sans compter les frais d’arbitrage possibles et ceux pris sur les fonds. Il faudrait encore s’interroger selon la situation de l’assuré, sur ses projets pour mesurer le bien-fondé de cette solution. En somme, nous considérons que c’est une fausse bonne idée et ne la mettons pas en avant chez Corum. » L’essentiel est dit.

Même discours chez My Pension, avec Christophe Olivier : « Il est plus intelligent de parler au client chaque année pour faire un point, ce que permet moins facilement la gestion mécanique à horizon. Et puis, la règle automatique d’arbitrage pourra s’appliquer au mauvais moment, ce qui sera défavorable à la croissance de l’épargne. La gestion pilotée à horizon est en réalité davantage destinée aux gens qui s’intéressent très peu à leurs placements. » Autre problème : la situation du contrat au moment de la retraite. Est-il pertinent qu’il soit sécurisé à cette date, sachant qu’il n’est alors en rien obligatoire de récupérer son capital ? Pour Jonathan Benharrous, « si l’intéressé continue d’épargner ou de laisser fructifier son PER après la retraite, la gestion à horizon n’est pas forcément la solution à retenir. En ce sens, ce n’est pas non plus une panacée. Le choix du mode de gestion dépendra donc de la situation patrimoniale et des objectifs personnels du client. » D’autres questions se posent, notamment sur le contenu de cette gestion. Au vu de la centaine de PER individuels du marché, force est de constater que sa composition est très variable. Et ce sur deux plans. Pour la partie unités de compte de tout profil, on en trouvera tantôt une seule, parfois plusieurs. Par exemple, chez Covéa, les deux profils équilibré et offensif sont composés d’une seule unité de compte, en l’occurrence Covéa Profil Equilibre ou Covéa Profil Offensif, le tout complété du fonds en euros.

Mais ce contenu peut être beaucoup plus diversifié en nombre d’UC et sur leur nature. Est-ce pour autant plus efficace ? Les gestionnaires de PER peuvent du reste proposer dans leurs grilles, outre des fonds d’investissements (actions, obligataires, monétaires, etc.), des actifs nettement moins liquides (non-coté, fonds immobiliers, etc.). Autre face : la sécurisation du capital. Quel est son rythme ? Et sur quel(s) support(s) financier(s) est-elle réalisée ? Là aussi, c’est très volage selon les produits. Certains PER désensibilisent le capital année après année, d’autres tous les trois ans, d’autres tous les cinq ans, etc. Plus le laps de temps est long entre deux marches, plus le risque de gagner/perdre lors de l’arbitrage s’accroît. Attention encore, les opérations d’arbitrage sont prévues à une date précise, indépendamment de la situation des marchés financiers. Même hétérogénéité quant au réceptacle de sécurisation. Selon l’arrêté du 7 août 2019, cette portion peut être exprimée en unités de comptes à faible risque, en parts de fonds eurocroissance ou en engagements en euros. Résultat, dans certains PER, le support sécuritaire n’est autre que le fonds en euros à capital garanti. Mais dans d’autres, il s’agira d’UC dont le niveau de risque est de 3 ou moins sur l’échelle de l’indicateur synthétique de risque et de rendement (SRRI), ce qui est permis par la loi. Rappelons que le calcul du SRRI est fondé sur la volatilité historique du fonds, estimée à partir des performances hebdomadaires (ou mensuelles) sur les cinq dernières années. Là encore, quelle est la meilleure solution ?

De quoi s’y perdre…

Partant de là, le match des performances des PER s’avère compliqué, sinon impossible à réaliser. « Les fourchettes des profils sont très larges, si bien qu’aucun assureur ne fonctionne comme l’autre, commente Olivier Poncin. Dès lors, toute comparaison est biaisée. » Autant comparer des choux et des carottes, en effet.

De plus, pour un seul PER, le nombre de performances peut être très étendu, par exemple une à quarante ans pour les trois profils, puis une à quarante-et-un ans pour ces mêmes trois profils, puis à quarante-deux ans, etc. Conclusion : « juger la gestion à horizon n’a pas de sens, ce qui a du sens, c’est de comparer la gestion profilée pure », estime Christophe Olivier.

Côté loi, l’arrêté du 7 août 2019 impose au gestionnaire d’informer avant l’ouverture du PER, puis chaque année, son titulaire des performances de chaque actif présent dans la grille, sans oublier d’indiquer le montant des frais appliqués (frais de gestion financière des supports, frais de gestion du plan, rétrocessions de commissions).

Comme dit, le titulaire du PER peut renoncer à la gestion pilotée à horizon. Mais pour faire quoi ? Certains PER incluent des gestions pilotées profilées, dites aussi sous mandat par certains établissements, cette fois sans horizon de gestion. Il s’agit de répartir son épargne entre plusieurs unités de compte, voire un peu de fonds en euros, selon des formules d’allocation prédéterminées par l’assureur, sauf que cette fois l’allocation restera statique dans le temps, sans sécurisation au fil des années (elle pourra aussi être remise à son point de départ chaque année). Ou alors ce sera carte blanche pour le gestionnaire, sous réserve de rester dans le cadre défini par le mandat. Tout ceci est, en somme, un copié-collé de ce qui est proposé en assurance-vie.

Autre piste : la gestion libre

Pourquoi ne pas faire soi-même son allocation d’actifs, aidé ou non par un conseiller ? C’est le principe de la gestion libre, autorisée dans le PER sur demande expresse.

Là encore, la plupart des PER du marché sont aujourd’hui alignés sur l’assurance-vie en matière d’offre financière, avec le même nombre de supports disponibles (parfois des centaines) et les mêmes actifs au catalogue. Ainsi trouve-t-on dans ces supermarchés de l’épargne certains des fonds croissance (ou eurocroissance), dont l’horizon de gestion long paraît adapté au PER, pour qui ne veut pas prendre trop de risques sur ses deniers. C’est le cas chez Axa Thema, Generali ou encore Prepar-Vie, assureur de la Bred. Leurs performances ? Plutôt convaincantes sur la durée. Pour 2023, le fonds Agipi Euro Croissance, géré par Axa et disponible dans le PER de l’association, a affiché 3,30 % de performance, après 3,30 % en 2022.

La pierre-papier est un autre outil d’investissement promu dans certains PER, notamment chez les CGP et les courtiers en ligne. Pour Jérémy Schorr, directeur commercial de Primaliance et Bienprevoir.fr, « l’horizon de détention à long terme est cohérent avec celui de l’immobilier, qui est une des composantes incontournables d’un portefeuille diversifié de placements ». Reste à bien voir ce que proposent les produits. « Il faut vérifier s’il existe un plafond d’investissement général en SCPI, certains contrats prévoyant une limitation à 50 % du capital constitué, et un investissement maximum par SCPI, en montant ou en pourcentage des encours du contrat. Il convient aussi d’être vigilant sur le taux de reversement des revenus distribués par les SCPI, en privilégiant ceux où 100 % des dividendes sont reversés ».

Un bon plan, la gestion libre ? Pour Olivier Poncin, « elle est plus adaptée pour les réseaux spécialisés, avec davantage de conseils et de personnalisation à la clé, sachant que le risque est déjà lissé si le tenant du PER a opté pour des versements programmés ». Une analyse confirmée par Jonathan Benharrous : « Le conseiller en gestion de patrimoine qui veut apporter sa contribution dans l’allocation financière du PER de son client va l’orienter vers une gestion libre. Dans ce cas, le choix des supports, les services digitaux de l’assureur, les options de gestion ou encore la qualité du reporting sont des éléments clés pour réussir dans sa mission. » Sans surprise, ce recours à la gestion libre est davantage utilisé par les conseillers patrimoniaux. « Chez My Pension, plus de 50 % de nos clients ne recourent pas à la gestion à horizon, que nous ne mettons pas en avant car nous souhaitons parler avec notre client chaque année de son profil et faire évoluer l’allocation de son épargne si besoin, d’autant que les arbitrages sont gratuits dans notre PER », explique Christophe Olivier.

A priori, cette gestion libre serait plutôt destinée aux épargnants dynamiques, ayant du temps devant eux. Mais pas seulement. « Ce qui est le plus mal géré, c’est le prudent et l’obligataire, confirme Christophe Olivier. Mieux vaut faire sa partie sécuritaire avec le fonds en euros et mixer avec une gestion dynamique.

Cela permet en outre d’aller chercher les taux boostés sur les fonds en euros. » Un épargnant plutôt frileux pourrait donc aussi y trouver son compte.

Des versements réguliers dans la durée

Le tableau est brossé. Précisons qu’il existe aussi des alternatives à ce circuit classique, au travers des PER adossés à un compte-titres ou des PER assurantiels gérés en points (cf.encadrés). Mais l’offre est cette fois très limitée, business oblige. « Les gros assureurs ne s’intéressent pas au PER à points, trop compliqué à gérer et ne rentrant pas dans leur démarche commerciale, commente un professionnel chevronné, qui conserve l’anonymat pour ne pas froisser les assureurs avec lesquels il travaille. Les CGP non plus n’en veulent pas, car c’est moins rémunérateur, sauf à faire beaucoup de volume. Quant au PER comptetitres, il est moins rémunérateur pour la chaîne de production/gestion/distribution, ce qui explique sa présence limitée sur le marché. » Gérer son PER repose in fine sur une palette de solutions très (trop ?) large, dont les établissements financiers font leurs choux gras selon leurs circuits de distribution.

Un élément les met tous d’accord, celui du recours aux versements réguliers. « On insiste sur ce point, comment Olivier Poncin. Mettre en place des versements programmés mensuels, quel que soit le type de gestion, c’est lisser les risques pris sur les marchés financiers et c’est, en tout état de cause, éviter d’investir au mauvais moment. Mieux vaut rentrer douze fois par an sur les marchés actions qu’une fois à un moment critique, par exemple trop haut comme fin 2023. Pour les réseaux, la mise en place de versements programmés évite aussi de rappeler les clients, même s’il faut faire des points fiscaux sur les plafonds et, concernant les travailleurs non-salariés, être plus attentifs compte tenu de leurs revenus plus fluctuants. Le PER est un placement de long terme, qui sera d’autant plus efficient qu’on y investit régulièrement. »

Un évident besoin de conseils

Fort de cette règle d’or, reste à prendre les bonnes décisions. Bien malin qui saura, seul, à la fois optimiser sa situation fiscale et prendre les bonnes décisions de gestion pour son épargne-retraite. D’où ce besoin de conseil, confirmé par moult études et sondages sur la préparation à la retraite. Pour y répondre, les CGP ont une place à prendre.

Qu’en est-il ? « Ils ont bien appréhendé le PER, et notamment pour deux raisons, souligne Jonathan Benharrous. En premier lieu, la problématique retraite est désormais omniprésente chez leurs clients actifs. Beaucoup de bilans retraite sont réalisés et invitent à des prises de conscience sur la nécessité de se constituer un capital retraite complémentaire. En second lieu, le PER est le réceptacle idéal de l’épargne-retraite. Avec le transfert possible des anciennes enveloppes retraite, le CGP peut réunir, dans un seul contrat, l’épargne de ses clients dédiée à la retraite, ce qui présente une valeur ajoutée certaine en matière de visibilité et de pilotage. » Fort de ce constat, le plan d’épargne-retraite est en train de logiquement trouver sa place dans la palette des solutions proposées par les cabinets de conseil, même si les encours sont évidemment plus faibles qu’en assurance-vie, ne serait-ce que pour des questions de plafond de déduction fiscale. Ce que résume Jonathan Benharrous : « la croissance de la collecte est forte depuis son lancement en 2019 et, point notable, le PER est énormément utilisé au travers de l’épargne programmée, qui concerne 70 à 75 % de nos clients (dans le détail:85 à 90 % chez les courtiers en ligne, 50 à 55 % chez les CGP, ndlr), ce qui est très pertinent pour investir sur les marchés financiers en lissant les points d’entrée. » D’autant que l’âge moyen d’ouverture du produit est assez jeune, autour de quarante/quarante-cinq ans en moyenne selon les distributeurs, laissant augurer des années de versements réguliers.

Sauf surprise, la collecte nette, positive de 7 à 8 milliards d’euros sur l’année 2023, va donc continuer à croître dans les années à venir. Les encours du produit aussi. La question de la gestion financière du PER et de ses résultats ne s’en posera alors que plus fortement.

Fonds en euros : des taux autour de 3 % Théoriquement, l’avenir des fonds en euros au sein du PER est assez favorable. Avec le triple bénéfice d’une exigence en marge de solvabilité réduite via la création de nombreux FRPS (fonds de retraite professionnelle supplémentaire), d’une plus grande durée de placement et de sorties limitées, les fonds euros des régimes de retraite (dont les PER Individuels sont partie intégrante) devraient surperformer ces prochaines années les fonds euros classiques des contrats d’assurance-vie. D’autant qu’ils profitent d’un environnement obligataire favorable dans cette période de forte collecte nette pour eux.

Théoriquement, l’avenir des fonds en euros au sein du PER est assez favorable. Avec le triple bénéfice d’une exigence en marge de solvabilité réduite via la création de nombreux FRPS (fonds de retraite professionnelle supplémentaire), d’une plus grande durée de placement et de sorties limitées, les fonds euros des régimes de retraite (dont les PER Individuels sont partie intégrante) devraient surperformer ces prochaines années les fonds euros classiques des contrats d’assurance-vie. D’autant qu’ils profitent d’un environnement obligataire favorable dans cette période de forte collecte nette pour eux.

Pour 2023, les rendements des fonds en euros des PER pointent logiquement à la hausse, avec plus cinquante centimes en moyenne par rapport à 2022. Le taux moyen devrait aboutir autour de 2,75 à 3 % net, sachant que les prélèvements sociaux ne sont pas pris par l’assureur chaque année (contrairement au fonds en euros de l’assurance-vie). Les stratégies des assureurs sont toutefois variables sur le marché. D’où les taux très élastiques observés, de 2,25 % chez Agipi (Axa) à 4,45 % chez Corum ou 4,30 % à la France mutualiste, selon les données publiées début janvier.

Gérer son PER sur un compte-titres ?

La quasi-totalité des PER individuels du marché sont de nature assurantielle, donc adossés à un contrat d’assurance-vie. Mais conformément à une possibilité ouverte par la loi Pacte, le PER peut aussi être adossé à un compte-titres (on parle alors de PER bancaire). Sur le papier, cette formule présente l’avantage d’une offre de fonds plus large que dans un PER assurantiel, dans lequel l’assureur est garant de la liquidité et sélectionne les supports au regard de cette contrainte. Les frais y sont aussi moins élevés, sans rétrocession venant impacter la performance (ce qui explique aussi le peu d’attrait pour ce produit sur le marché des CGP et courtiers). En contrepoint, les assureurs soulignent que cette version en compte-titres ne contient pas de fonds en euros pour sécuriser son capital et est dépourvue d’avantages fiscaux en cas de décès, deux arguments de poids. Quid de l’offre ? La FinTech Yomoni, la banque Crédit agricole (qui propose en outre un PER assurantiel, bien plus souscrit) et le groupe Inter Invest sont les seuls intervenants sur ce créneau. Intéressant : pour pallier la non-présence du fonds en euros, Inter Invest a inclus dans son PER une garantie en capital à la retraite, obtenue grâce à un certificat de BNP Paribas.

Les PER en points : intéressant ?

Sur le papier, le PER en points est simple. Chaque versement permet d’acquérir un nombre de points, selon son prix et un coefficient d’âge (c’est un peu plus cher pour les jeunes, compte tenu d’une hausse attendue de l’espérance de vie). Ce point a aussi une valeur en euros. En multipliant le nombre de points acquis par leur valeur, on obtient son capital et son niveau de rente à un instant T. Autres infos clé : chaque année, la valeur du point est revue à la hausse. Simple, donc (fonctionnement à peu près similaire à la retraite complémentaire obligatoire, type Agirc-Arrco).

Reste à savoir comment évolueront le prix et la valeur du point au fil des années. Sans surprise, l’offre est limitée sur ce marché, avec une poignée d’établissements présents : Préfon, Medicis, Monceau Assurances et Garance. Original : le cabinet My Pension a complété son offre PER avec le produit de Garance en marque blanche. Chez ce dernier, l’âge pivot pour un point plus ou moins cher est de cinquante-quatre ans. La revalorisation de la valeur du point au titre de 2023 a été élevée, fixée à 3,50 % net de frais par la mutuelle. A qui est destiné ce type de PER ? « A des gens qui sont intéressés par l’avantage fiscal, mais ne veulent prendre aucun risque sur les marchés financiers, explique Christophe Olivier, directeur général de My Pension. Ils n’ont pas envie de perdre sur le capital, y compris pour des épargnants fortunés, et refusent de rentrer dans un système d’investissement avec des actions. Ils veulent une garantie et du simple. Le PER en points n’est sûrement pas un produit pour tout le monde, il est vraiment destiné à ceux qui ne veulent s’occuper de rien. »